22 декабря 2021, 09:12

Александра Скороходова / Москва,

Последние несколько лет российский рынок хлебобулочных изделий для HoReCa объективно стагнировал. Продажи в натуральном выражении увеличивались не более чем на 3–5% год от года, оборот в рублях также рос, но, как считают эксперты, во многом за счет роста цен на основные ингредиенты. Пандемия и весенний провал продаж в 2020 г. только усилили эту тенденцию и обозначили главную проблему категории – излишне традиционный и статичный ассортимент. Переломить ситуацию позволит запуск новинок с апелляцией к принципам ЗОЖ, «чистой этикетке» и ремесленному производству.

Согласно данным Euromonitor International, по итогам 2020 г. объем российского рынка хлебобулочных изделий для HoReCa сократился на 14%. Наиболее устойчивой показала себя группа готовой выпечки глубокой заморозки: падение продаж здесь составило в 2020 г. 9,8% к предыдущему году, она же и восстановилась гораздо быстрее – прибавив по итогам 2021 г. 19,5%. Для сравнения: в группе хлебов рост продаж в 2021 г. к 2020 г. был на уровне 13,2% (2020 г.: -14,7%), продажи тортов выросли только на 14,9% (2020 г.: -13,6%). В 2022 г., как полагают аналитики Euromonitor International, ситуация на рынке хлеба для ресторанов сильно не изменится. В общей сложности объем рынка может вырасти только на 2,6%, категория замороженной выпечки в перспективе прибавит 7,4%, продажи хлеба вырастут не более чем на 1,6%, тортов – на 3%.

О частичном и даже полном восстановлении товарооборота готовой хлебобулочной продукции говорят и поставщики в HoReCa. «К концу 2020 г. спрос на хлебобулочные изделия и выпечку вернулся к допандемийному уровню, – подтверждает директор по развитию бизнеса направления «Фудсервис» компании «Фацер» Матвей Кудрявцев. – В 2021 г. наблюдается умеренно-позитивная динамика, мы прибавили 10–15% к показателям 2019 г.». В первом полугодии 2021 г. увеличение продаж готовых хлебобулочных изделий в «ТД ЛФБ» составило в натуральном выражении 33% по сравнению с аналогичным периодом 2019 г. и 62% по сравнению с 2020 г. Общее падение за 2020 г. к 2019-му достигло 18%. «Пандемия, конечно же, повлияла на данный сегмент в связи с локдаунами, даже в 2021 г. это особенно сильно отразилось в августе, когда посещение предприятий HoReCa было разрешено по QR-коду», – отмечает коммерческий директор компании «ТД ЛФБ» Никита Осетров. По его мнению, в 2023–2026 гг. российский рынок хлебобулочных изделий для HoReCa будет показывать стабильный рост. «Хотя в 2022 г. еще стоит ждать колебаний спроса в связи с неясной ситуацией относительно распространения ковида», – добавляет Никита Осетров.

О частичном и даже полном восстановлении товарооборота готовой хлебобулочной продукции говорят и поставщики в HoReCa. «К концу 2020 г. спрос на хлебобулочные изделия и выпечку вернулся к допандемийному уровню, – подтверждает директор по развитию бизнеса направления «Фудсервис» компании «Фацер» Матвей Кудрявцев. – В 2021 г. наблюдается умеренно-позитивная динамика, мы прибавили 10–15% к показателям 2019 г.». В первом полугодии 2021 г. увеличение продаж готовых хлебобулочных изделий в «ТД ЛФБ» составило в натуральном выражении 33% по сравнению с аналогичным периодом 2019 г. и 62% по сравнению с 2020 г. Общее падение за 2020 г. к 2019-му достигло 18%. «Пандемия, конечно же, повлияла на данный сегмент в связи с локдаунами, даже в 2021 г. это особенно сильно отразилось в августе, когда посещение предприятий HoReCa было разрешено по QR-коду», – отмечает коммерческий директор компании «ТД ЛФБ» Никита Осетров. По его мнению, в 2023–2026 гг. российский рынок хлебобулочных изделий для HoReCa будет показывать стабильный рост. «Хотя в 2022 г. еще стоит ждать колебаний спроса в связи с неясной ситуацией относительно распространения ковида», – добавляет Никита Осетров.

Особенно активно прирастает в продажах категория слоеной выпечки глубокой заморозки (в том числе за счет импорта), что обусловлено в первую очередь отказом заведений общественного питания от самостоятельного производства выпечных изделий в пользу использования продуктов высокой степени готовности. «Продажи хлебобулочных изделий в нашей компании относительно небольшие, но стабильные, а вот готовая замороженная слоеная выпечка показывает хороший прирост», – сообщает аналитик компании «Восток-Запад» Дмитрий Кудинов. Так, по его словам, прирост продаж слоеной выпечки в натуральном выражении по итогам 2020 г. составил в компании «Восток-Запад» 31%, по итогам первого полугодия 2021 г. – 25% по сравнению с аналогичным периодом 2020 г. О высоких показателях продаж сладкой выпечки говорят и в компании Valentain Family. «Мы полностью восстановили товарооборот и даже приросли по объему продаж в HoReCa по итогам первого полугодия 2021 г. на 18,5% по сравнению с 2019 г. – во многом за счет новых клиентов и запуска новых продуктов. Запуск новых продуктов позволил нам также зайти в розничные сети, что позволило за указанный период нарастить объем сбыта по всем каналам на 42%», – рассказывает директор по маркетингу компании Valentain Family Павел Панкратов. Вместе с тем спрос на хлебобулочные изделия в российской HoReCa, по его словам, за последние годы заметно снизился. «Если оценивать количество запросов и лидов, то спрос на выпечку и десерты в сегменте HoReCa, по данным аналитики Valentain Family, снизился на 7–10%. Это может быть связано в том числе с тем, что ситуация на рынке общепита последние полтора года оставалась неоднозначной. Те, кто готов инвестировать в бизнес, скорее всего, уже не выберут общепит, а направят средства в другие отрасли», – делает вывод Павел Панкратов.

Ингредиентный состав

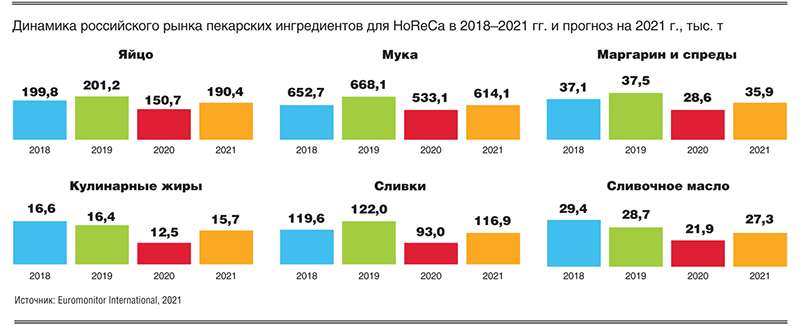

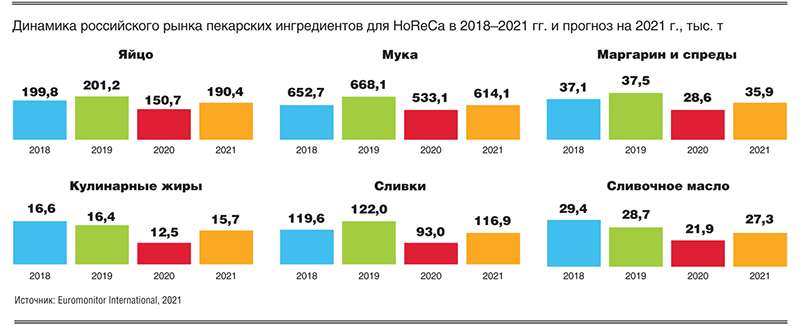

В категории пекарских ингредиентов провал продаж в 2020 г. был значительно более ощутимым. Так, по данным Euromonitor International, объем сбыта яиц в HoReCa сократился по итогам прошлого года по сравнению с 2019-м на 25,1%, муки (всех видов) – на 20,2%, сливочного масла – на 23,6% (к слову, в этой категории падение на уровне -2,3% наблюдалось и в 2019 г. к 2018 г.), сливок – 23,8%, маргаринов – 23,7%. Вместе с тем с перезапуском общепита и активным развитием доставки и дарк китченов восстановление в этой категории происходило более интенсивно, так что по итогам 2021 г. производители и дистрибьюторы смогли частично (и по некоторым товарным группам) отбить падение 2020 г. Так, например, рост в группе маргаринов в 2021 г. составил 25,6% по сравнению с 2020 г., объем продаж сливок в HoReCa вырос на 25,7%, сливочного масла – 24,6%, кондитерских жиров – на 25,6%. В 2022 г., по предварительным расчетам Euromonitor International, тенденция роста сохранится: по разным видам ингредиентов можно ожидать увеличения объема продаж на уровне от 3 до 5%.

Стабильно высоким спрос на профессиональные пекарские и кондитерские ингредиенты называют и поставщики в HoReCa. «В 2020 г. каждый производитель хлебобулочных изделий столкнулся с новой реальностью, для многих произошло переосмысление приоритетов, стратегий развития, – рассуждает бренд-менеджер компании «Пуратос» Ирина Андреева. – Несмотря на множественные ограничения, выпечку в России есть меньше не стали. Наоборот, при нестабильной ситуации люди начинают употреблять больше мучного, сладкого, заедая стресс». Основной сбыт компании «Пуратос», по ее словам, приходится главным образом на пищевые и кондитерские производства, что позволило достаточно быстро восстановиться после падения спроса в 2020 г. «В 2021-м мы наблюдаем прирост с начала года до 100% в категории кондитерских и хлебопекарных ингредиентов, а также более чем 70%-ный прирост в сравнении с 2020 г. В общем, продажи данной продукции вернулись к допандемийному 2019 г. и превышают их в среднем на 40%», – говорит Ирина Андреева.

Стабильно высоким спрос на профессиональные пекарские и кондитерские ингредиенты называют и поставщики в HoReCa. «В 2020 г. каждый производитель хлебобулочных изделий столкнулся с новой реальностью, для многих произошло переосмысление приоритетов, стратегий развития, – рассуждает бренд-менеджер компании «Пуратос» Ирина Андреева. – Несмотря на множественные ограничения, выпечку в России есть меньше не стали. Наоборот, при нестабильной ситуации люди начинают употреблять больше мучного, сладкого, заедая стресс». Основной сбыт компании «Пуратос», по ее словам, приходится главным образом на пищевые и кондитерские производства, что позволило достаточно быстро восстановиться после падения спроса в 2020 г. «В 2021-м мы наблюдаем прирост с начала года до 100% в категории кондитерских и хлебопекарных ингредиентов, а также более чем 70%-ный прирост в сравнении с 2020 г. В общем, продажи данной продукции вернулись к допандемийному 2019 г. и превышают их в среднем на 40%», – говорит Ирина Андреева.

Высоко оценивают потенциал профессиональных ингредиентов с точки зрения сбыта в российской HoReCa и в компании «Апфилд Русь». «От года к году мы наблюдаем достаточно стабильную ситуацию, без резких девиаций, но, если сравнивать с максимальным падением во втором квартале 2020 г., когда сегмент общественного питания был полностью закрыт, улучшения налицо, – сообщает директор по развитию канала «Фудсервис» компании Upfield в России Роман Павленко. – Мы уже достигли лучших показателей 2019 г. и растем на 25–30% к 2020 г. Сегмент хлебобулочных изделий считаем стабильным и устойчивым».

Краеугольный камень

Вопрос цены для производителей и поставщиков в HoReCa из категории насущных перешел в категорию больных. С начала 2021 г., а в некоторых случаях и с середины 2020 г., закупочные цены на сырье и все сопутствующие сервисы росли, и даже стремительно. «Текущее положение в хлебопекарной отрасли сейчас очень тяжелое, – говорит Матвей Кудрявцев. – Цены на сырье, материалы и упаковку растут двузначными темпами, и рост себестоимости продукции в зависимости от компонента составляет 30, 50, 100% и более». По оценке компании «Апфилд Русь», рост цен на импортное сырье составил в 2021 г. 28–42%. «Это, безусловно, повлияло на рост цен на готовые продукты, особенно в тех случаях, где импортное сырье нельзя заменить без потери качества. Ожидаем еще одну волну роста цен в IV квартале 2021 г., так как сдерживаемые искусственно цены на российское сырье также отыграют вслед за импортом», – сообщает Роман Павленко.

Основными факторами роста отпускных цен на готовые изделия поставщики называют в том числе удорожание муки, сахара, сливочного масла. «В 2020 г. отпускные цены на сырье и, как следствие, на готовые изделия выросли в несколько раз, – подтверждает менеджер по маркетингу «Дон Фудс Рус» Яна Максакова. – Вероятнее всего, рост цен будет продолжаться и в текущем году». Особенно чувствительны производители хлебобулочных и выпечных изделий к колебаниям цен на сливочное масло и маргарин. «Цены на сливочное масло и маргарин в 2021 г. выросли почти в два раза, – констатирует Павел Панкратов. – У российских производителей сливочного масла есть в некотором смысле карт-бланш в отношении отпускных цен, ведь, по сути, у них сейчас нет конкурентов, кроме новозеландских компаний. Таким образом, операторам фудсервиса не оставляют выбора, других продуктов по альтернативной цене просто нет на рынке».

В числе ключевых факторов роста цен эксперты называют колебания курсов валют, обстановку на международной бирже, что влияет, в частности, на стоимость таких товаров, как сахар, значительное удорожание логистики, спровоцированное пандемией и развитием рынка доставки, а также дефицит некоторых видов сырья, также обусловленный локдаунами и перебоями с поставками. «Мы все стали свидетелями значительного сокращения спроса во время пандемии ковида и мы рады видеть, что бизнес снова набирает обороты. Однако это внезапное резкое увеличение спроса оказало значительное влияние на доступность и предложение сырья, упаковки и логистики, – рассказывает коммерческий директор компании «Гуд Фуд» Екатерина Чернышева. – В настоящее время любой производитель ежедневно ведет борьбу за своевременную доставку необходимых товаров. Сейчас мы сталкиваемся со структурной нехваткой у наших поставщиков различного сырья и компонентов упаковки. Параллельно с этим дефицит соседствует с увеличением стоимости этих ресурсов». Тот факт, что удорожание логистики и, по сути, дефицит этой услуги играют ключевую роль в росте цен и на сырье, и на готовые изделия, подтверждает и Никита Осетров. «Цены на продукты питания выросли в среднем на 20–30%, – говорит он. – Основным фактором стало повышение цен на транспортировку грузов, а также на их отдельные составляющие: грузовой автотранспорт, контейнеры, палеты, картон, упаковку. По нашему прогнозу, стоит ожидать роста цен до конца 2021 г. и в 2022 г. – также за счет дефицита транспортных сервисов и их удорожания».

В числе ключевых факторов роста цен эксперты называют колебания курсов валют, обстановку на международной бирже, что влияет, в частности, на стоимость таких товаров, как сахар, значительное удорожание логистики, спровоцированное пандемией и развитием рынка доставки, а также дефицит некоторых видов сырья, также обусловленный локдаунами и перебоями с поставками. «Мы все стали свидетелями значительного сокращения спроса во время пандемии ковида и мы рады видеть, что бизнес снова набирает обороты. Однако это внезапное резкое увеличение спроса оказало значительное влияние на доступность и предложение сырья, упаковки и логистики, – рассказывает коммерческий директор компании «Гуд Фуд» Екатерина Чернышева. – В настоящее время любой производитель ежедневно ведет борьбу за своевременную доставку необходимых товаров. Сейчас мы сталкиваемся со структурной нехваткой у наших поставщиков различного сырья и компонентов упаковки. Параллельно с этим дефицит соседствует с увеличением стоимости этих ресурсов». Тот факт, что удорожание логистики и, по сути, дефицит этой услуги играют ключевую роль в росте цен и на сырье, и на готовые изделия, подтверждает и Никита Осетров. «Цены на продукты питания выросли в среднем на 20–30%, – говорит он. – Основным фактором стало повышение цен на транспортировку грузов, а также на их отдельные составляющие: грузовой автотранспорт, контейнеры, палеты, картон, упаковку. По нашему прогнозу, стоит ожидать роста цен до конца 2021 г. и в 2022 г. – также за счет дефицита транспортных сервисов и их удорожания».

Как результат – с начала 2021 г. поставщики в HoReCa вынужденно пересмотрели прайс на готовые изделия и ингредиенты. Более того, по заверению большинства экспертов, до конца года возможна еще одна корректировка цен, и уж точно цены подрастут в начале 2022 г. «Факторов, влияющих на себестоимость хлебобулочных изделий, множество: от стоимости зерна до стоимости нефти. Мне кажется, нет ни одной категории, в которой бы не произошло повышение цен, – считает Ирина Андреева. – Если сравнивать I полугодие 2020 г. и аналогичный период 2021 г., то индекс потребительских цен на хлеб и хлебобулочные изделия составил 110,6%. Под влиянием сложившейся ситуации на рынке рост цен будет продолжаться. Это реалистичный сценарий, так как некоторые поставщики сырья за текущий год уже не один раз повысили цены». В компании «Восток-Запад» индексация отпускных цен на готовые хлеб и выпечку составила в 2021 г. 10%. Причем одинаково подорожала, по словам Дмитрия Кудинова, и российская, и импортная продукция. О 10%-ном удорожании замороженных хлебобулочных изделий говорят и в компании «Гуд Фуд». «Существует несколько факторов, обусловивших рост цен. Во-первых, рост стоимости сырых ингредиентов, а особенно сливочного масла. Потребление сливочного масла находится на подъеме благодаря росту спроса со стороны ряда стран, включая Китай. Кроме того, картонная упаковка дорожает рекордными темпами», – уточняет Екатерина Чернышева.

В компании «Фудкод» прогнозируют рост отпускных цен на готовые выпечку и десерты в среднем на 7–12%. «Пандемия и последовавший за введенными ограничениями коронакризис оказали серьезное влияние на рост цен на сырье, в том числе используемое в производстве хлебобулочных и кондитерских изделий. Меры государственной поддержки и регулирования отчасти сглаживают этот скачок, но полностью его, к сожалению, не перекрывают, – комментирует генеральный директор «Фудкод» Никита Бобарыкин. – Кроме того, стоит заметить, что и стоимость упаковки выросла». О вероятной корректировке прайса в 2021 г. в пределах 7–12% говорит и генеральный директор компании «Аграна Фрут Московский Регион» Алексей Ануфриенко. «В 2021 г. фруктовое сырье, которое мы используем при изготовлении фруктовых наполнителей, в связи с неурожаем значительно подорожало. Это и малина, и персики, черника, вишня, ананасы, манго, а также другие фрукты и ягоды. Рост цен на сахар также оказывает влияние на общий рост цен», – сообщает он.

Статичный ассортимент

Структура продаж хлебобулочных изделий в сегменте HoReCa за последние несколько лет практически не претерпела изменений. «Лидеры продаж неизменны – это «хлебная корзина», багеты, круассаны и слоеные мини-изделия», – констатирует Екатерина Чернышева. Кроме того, по ее словам, в сегменте фудсервиса отмечается рост продаж хлебов и булок, которые используют в качестве основы для сэндвичей. «Мы отмечаем эту тенденцию даже несмотря на то, что стритфуды и фастфуды занимают ничтожную долю в продажах нашей компании», – уточняет Екатерина Чернышева. В компании «Фацер» в числе лидеров продаж в канале HoReCa также называют разновидности тостового хлеба, которые используют для приготовления сэндвичей. «В топе продаж также замороженные изделия из рустикального ассортимента, замороженные хлебы и мелкоштучная слоеная выпечка, не требующая расстойки», – добавляет Матвей Кудрявцев.

В группе сладкой выпечки лидеры уже несколько лет – маффины, печенье куки, слойки со сладкими начинками (пекан, улитка и так далее). «Маффины и куки в общих продажах компании в HoReCa занимают до 20%. Далее идут готовые сэндвичи на брецелях, слоеная выпечка, причем традиционно сладкой выпечки берут больше, и порционные торты», – сообщает Павел Панкратов. Для сравнения, в рознице структура продаж, по его словам, выглядит несколько иначе. «Лидеры здесь – слойки, – рассказывает Павел Панкратов. – Плюс ритейл развивает традиционную выпечку – это киши, творожные крамблы, присматриваются розничные операторы и к сэндвичам, но пока значительных проектов в этой сфере назвать не могу».

В группе сладкой выпечки лидеры уже несколько лет – маффины, печенье куки, слойки со сладкими начинками (пекан, улитка и так далее). «Маффины и куки в общих продажах компании в HoReCa занимают до 20%. Далее идут готовые сэндвичи на брецелях, слоеная выпечка, причем традиционно сладкой выпечки берут больше, и порционные торты», – сообщает Павел Панкратов. Для сравнения, в рознице структура продаж, по его словам, выглядит несколько иначе. «Лидеры здесь – слойки, – рассказывает Павел Панкратов. – Плюс ритейл развивает традиционную выпечку – это киши, творожные крамблы, присматриваются розничные операторы и к сэндвичам, но пока значительных проектов в этой сфере назвать не могу».

Ассортимент хлебобулочных изделий для HoReCa эксперты называют достаточно статичным. Производители играют с размером порций и составом продуктов, но в большей степени сосредоточены на оптимизации себестоимости готовых изделий, нежели на запуске новых продуктов. Существенно изменить структуру спроса на хлебобулочные изделия в HoReCa может своевременный запуск новинок, в том числе с прицелом на требования розничных операторов и тренд на ЗОЖ. «Рынок хлеба стагнирует, на это указывает ежегодная динамика роста на уровне всего 0,5%, причем, согласно прогнозу Euromonitor International, тенденция эта сохранится как минимум до 2023 г., – комментирует Павел Панкратов. – Связано это в первую очередь с тем, что традиционные хлебы потребителю неинтересны и он ищет что-то более полезное и интересное. На этом фоне активно развивается тренд на ЗОЖ и экологичность, проявляющийся в интересе потребителей к порционной продукции, поэтому появляются половинки хлеба и даже четвертинки, чтобы продукт не пропал и его не надо было выкидывать, а также к продукции с добавленной ценностью, полезной для здоровья. На это также влияет растущий тренд на осознанное потребление, который усилился в период пандемии». Экономически оправданным в текущей ситуации он считает разработку продуктов для розницы, что, собственно, и позволило компании Valentain Family добиться существенного прироста продаж по итогам первого полугодия 2021 г. «Кроме того, наша компания по-прежнему развивает слойки, но здесь мы уже ориентируемся на ритейл-формат. Разумеется, приходится дорабатывать технологию, ведь отпускная цена на изделие на полке ниже по сравнению с той, что предлагают в HoReCa», – делится Павел Панкратов.

Тот факт, что потребители сегодня хотят видеть новые продукты и новые форматы подачи, подтверждают многие эксперты. Точкой роста для производителей и поставщиков в HoReCa в данном случае может стать расширение предложения за счет продуктов, в полной мере либо частично отвечающих принципам правильного питания, разрешенных для диетического и детского рационов. «Пандемия еще больше усилила интерес к продуктам для здорового образа жизни, – считает Никита Бобарыкин. – Так что сейчас между двумя на первый взгляд одинаковыми булочками потребитель выберет ту, у которой состав лучше, которая отвечает актуальным трендам на продукцию gluten-free, vegan, sugar-free и т.д. Бизнесу, в том числе HoReCa, важно разглядеть нужные для себя движения и подхватить их, чтобы не остаться за бортом». Развитие ассортимента в направлении веганских и ЗОЖ-продуктов считают оправданным и в компании «Дон Фудс Рус». «Сейчас активно развиваются направления ЗОЖ и веганства, и я бы рекомендовала игрокам индустрии нацелиться на данную категорию, – говорит Яна Максакова. – По нашим оценкам, российский рынок хлебобулочных изделий и выпечки и дальше будет развиваться, а перспективы могут быть за счет расширения аудитории потребителей, придерживающихся здорового образа жизни, употребляющих вегетарианские либо органические продукты».

Рост потребительского интереса к продуктам на растительной основе поставщики связывают в том числе с пандемией – именно с началом и в процессе эпидемии ковида люди стали заметно больше внимания уделять своему здоровью, интересоваться составами и свойствами продуктов. «В связи с пандемией интерес у покупателя к продуктам с добавленной ценностью вырос в несколько раз, – подтверждает Ирина Андреева. – Так, по данным Innova Health & Nutrition Survey 2020, проведенного в 10 странах мира, для 71% потребителей важно приобретать продукты, которые будут положительно влиять на здоровье и иммунитет, а 83% опрошенных ответили, что стараются придерживаться правильного питания для профилактики заболеваний. С учетом данного тренда мы активно продвигаем хлебопекарные смеси, обогащенные йодом, содержащие клетчатку и протеин, а также пророщенные зерна. Эти продукты очень востребованы производителями».

Производители пекарских и кондитерских ингредиентов также считают перспективным расширение ассортимента в сторону продуктов в тренде на ЗОЖ. «Мы верим в продукцию на растительной основе, которая более эффективна в пекарском деле и позволяет получить лучший результат за меньшие деньги, – делится Роман Павленко. – Также мы видим растущий спрос на веганское меню, гипоаллергенные продукты и продукты со сниженным содержанием сахара». Поставщики также отмечают рост интереса на рынке фудсервиса к продукции категории «органик», а также к изделиям с «чистой этикеткой». «Потребители сегодня ищут ЗОЖ-продукты: без глютена, сахара, органические, фермерские. Именно этот сегмент интересен, и потребитель готов платить больше, если получит качество выше. Логично удовлетворять этот спрос. Мы в свою очередь замечаем особое внимание к продуктам с сертификатами «органика» и продуктам с добавленной ценностью и явными преимуществами, как, например, к пюре из манго (натуральное и без сахара) и маслу авокадо (рафинированное, с высокой температурой дымления)», – рассказывает маркетолог компании «ЭксИм Пасифик» Юлия Пожидаева.

Масштабная перестройка

Спрос на профессиональные пекарские и кондитерские ингредиенты на рынке фудсервиса стимулирует активное развитие локального производства готовых хлебобулочных изделий, предназначенных для продажи в рознице и HoReCa. Поставщики ингредиентов в свою очередь перестраиваются под запросы рынка и акцентируют внимание на развитии продаж именно в сегменте фудсервиса. Курс на HoReCa сегодня берут даже крупные агропромышленные предприятия, делающие ставку на диверсификацию ассортимента и формирование продуктового предложения, актуального для профессионалов фудсервиса. Так, ассортимент профессиональных ингредиентов для пекарского производства сегодня развивает компания «Амилко», крупнейший в России переработчик кукурузы. В 2021 г. компания представила российским профессионалам фудсервиса один из продуктов переработки кукурузы – глюкозный сироп 43B, предназначенный для производства выпечных и кондитерских изделий, изготовления десертов и декорирования. «Рынок HoReCa для компании новый, и первый продукт, который мы предлагаем, – глюкозный сироп, продукт со специально разработанным углеводным составом. Больше года наша команда готовила выход этого продукта на рынок. Помимо разработки самого сиропа и наладки технологического оборудования была закуплена и введена в эксплуатацию современная фасовочная линия, удовлетворяющая всем требованиям пищевой безопасности, и теперь мы можем разливать сиропы в тару различного объема», – рассказывает коммерческий директор компании «Амилко» Кирилл Рябышев. Спрос на глюкозные сиропы в российской HoReCa он оценивает как стабильно высокий. «Сегодня на розничном рынке присутствуют глюкозные сиропы в основном зарубежного производства, наш сироп составит им достойную конкуренцию с точки зрения цены и качества», – уверен Кирилл Рябышев. Дальнейшее расширение ассортиментной матрицы за счет продуктов на основе глюкозного сиропа в компании также считают экономически целесообразным. «В наших планах производство продуктов на основе глюкозного сиропа, в частности мастик, кондитерских «нейтральных» гелей, кондитерских глазурей для покрытия тортов, – продолжает Кирилл Рябышев. – Вероятно, глазури будут без красителей, чтобы кондитеры могли реализовать свои творческие идеи».

Развитие предложения по пекарским ингредиентам за счет локальной продукции отвечает на ключевой тренд момента – смещение спроса со стороны рестораторов на экономичные и доступные по цене продукты, использование которых позволяет контролировать себестоимость готовых изделий и оптимизировать производственный процесс. «Мы наблюдаем спрос на продукты с ценами ниже среднего либо на товары сегментов «средний+» и «премиум» с интересными отличительными особенностями (вкусовые комбинации, визуальная привлекательность) и использованием эксклюзивного сырья (экзотические фрукты, семена, включения)», – отмечает генеральный директор «Аграна Фрут Московский Регион» Алексей Ануфриенко.

Развитие предложения по пекарским ингредиентам за счет локальной продукции отвечает на ключевой тренд момента – смещение спроса со стороны рестораторов на экономичные и доступные по цене продукты, использование которых позволяет контролировать себестоимость готовых изделий и оптимизировать производственный процесс. «Мы наблюдаем спрос на продукты с ценами ниже среднего либо на товары сегментов «средний+» и «премиум» с интересными отличительными особенностями (вкусовые комбинации, визуальная привлекательность) и использованием эксклюзивного сырья (экзотические фрукты, семена, включения)», – отмечает генеральный директор «Аграна Фрут Московский Регион» Алексей Ануфриенко.

Поставщики отмечают также рост спроса на ресторанном рынке на специфические ингредиенты, необходимые для приготовления трендовых выпечных изделий. Речь идет об экзотических фруктах и ягодах, суперфудах типа ягод годжи, редких специях, а также продуктах для веганов. «На российском рынке замечен спрос на пюре из манго нашей собственной торговой марки и в том числе в сегменте выпечки и десертов, ведь пюре из манго – как раз идеальный ингредиент для чизкейка, это натуральное пюре без сахара и консервантов, – рассказывает маркетолог компании «ЭксИм Пасифик» Юлия Пожидаева. – Если брать динамику продаж, то в марте 2020 г. было продано пюре из манго в три раза больше, чем в феврале того же года (как раз с марта и началась первая волна самоизоляции), летом же продажи упали (это сезонный фактор: летом в кулинарии и кондитерке используют сезонные фрукты и ягоды), но вернулись на высокий уровень уже в октябре, и рост продолжился: с октября по декабрь 2020 г. пюре из манго было продано уже в пять раз больше, чем в феврале того же года». В числе новых продуктов, к которым рестораторы проявляют интерес, она называет рафинированное масло авокадо. «Мы отмечаем ежемесячное увеличение продаж, – говорит Юлия Пожидаева. – Продукт имеет самое важное преимущество – самую высокую температуру горения в мире (270 °С), то есть выпечка (круассаны) не горят, не образуется черной корки на нижней части круассанов, как следствие, не вырабатываются канцерогены в блюдах».

Устойчивый хлеб

Тренд на экологичность и ответственное потребление, победным шествием шагающий по планете, затронул и рынок хлебобулочных изделий. Производители думают уже не только о себестоимости готовых изделий, но и о влиянии производства на природу и тех материалах, из которых изготовлена, например, упаковка. «Тренд на экологичный и осознанный образ жизни появился задолго до пандемии, но сейчас он стал гораздо заметнее и оказывает более значительное влияние на модель потребления. Внимание к упаковке и вопросам ее переработки очень сильно выросло в российском обществе», – замечает Матвей Кудрявцев. Так, компания «Фацер», по его словам, реализует программу по внедрению устойчивой упаковки (включает сокращение количества используемого упаковочного материала, повышение перерабатываемости упаковки и разработку абсолютно новых экологичных решений в сфере упаковки), в рамках которой в Европе уже был реализован пилотный проект по внедрению биоразлагаемой упаковки на основе овсяной шелухи. «Овсяная шелуха, используемая для этой инновационной упаковки, поступает с собственной овсяной мельницы «Фацер» в городе Лахти (Финляндия), – рассказывает Матвей Кудрявцев. – 25% материала составляет овсяная шелуха, а перерабатывать упаковку можно так же, как картон. С точки зрения циркулярной экономики и экологии это лучший вариант переработки, так как переработанная упаковка может быть использована заново. Однако, если упаковка останется на природе или попадет в пищевые отходы, разложение (компостирование) произойдет естественным образом, так как она не содержит пластика».

Над созданием экологичной упаковки для готовых выпечных и хлебобулочных изделий работают и российские компании. Так, в компании «Фудкод» для транспортировки десерта профитроли используют упаковку, на 100% изготовленную из перерабатываемых материалов, – речь идет, в частности, о перерабатываемом пластике.

Новинки

В 2021 г. компания Valentain Family представила профессионалам фудсервиса линейку готовых сэндвичей, творожных крамблов и кишей собственного производства. В ассортименте представлено четыре сэндвича на чиабатте (индейка, говядина, курица, ветчина), четыре сэндвича на круассане на основе бретцельного теста (индейка, говядина, курица, ветчина), три вида круглых порционных кишей (вес порции – 150 г, диаметр – 7,5 см) с начинками курица, ветчина, шпинат и четыре вида порционных творожных крамблов с черникой, вишней, малиной и яблоком. Изделия полностью готовы, на точки они поставляются в замороженном виде, перед подачей их достаточно дефростировать и разогреть в конвекционной печи с микроволнами.

Ассортимент выпечки компании «Фацер» в 2021 г. пополнили слойки «Соленая карамель» и «Сахарная вишня».

В 2021 г. компания «Восток-Запад» значительно расширила предложение по круассанам и слоеной выпечке глубокой заморозки. Новинки здесь – изделия торговой марки Bridor (Франция): круассан с начинкой из абрикоса, классический мини-круассан, мини-булочка с малиной, мини-косичка с клюквой и с шоколадом, мини-улитка с изюмом, а также продукция торговой марки Shulstad Bakery Solutions (Бельгия) – мини-круассан и сливочный круассан микс.

Компания «ТД ЛФБ» вывела на российский рынок фудсервиса линейку венской выпечки производства компании Gourmand (Бельгия), веганские круассаны (изготовлены из полбяной и пшеничной муки) производства Франции, а также линейку хлебобулочных изделий gluten-free российского производства. Еще одна новинка в ассортименте «ТД ЛФБ» – «Ремесленный» круассан с высоким содержанием сливочного масла (Бельгия). В планах компании представить российским профессионалам HoReCa продукцию польских производителей средней ценовой категории.

Компания «Дон Фудс Рус» представила линейку постных и веганских продуктов, которая включает как ингредиенты (смеси для выпечки «Куки микс. Веган», «Куки микс шоколадный. Веган», «Маффин микс. Веган», «Маффин микс шоколадный. Веган», «Брауни микс. Веган»), так и готовую замороженную выпечку «Маффин с черникой, с красной и черной смородиной, черничным джемом, покрытый крамблом. Веган», «Маффин с маком, лимонной цедрой и лимонной начинкой. Веган», «Маффин с какао, кусочками шоколада и начинкой из темного шоколада. Веган», «Куки ванильный с кусочками темного шоколада. Веган» и «Куки с какао и с кусочками темного шоколада. Веган».

Новые позиции в ассортименте компании «Фудкод», предназначенном для продаж HoReCa, – кукурузные и гречневые булочки, три вида булочек для бургера и несколько десертов, среди которых эклеры, рулеты, профитроли, пирожное шу и бисквитное пирожное Vegania.

Компания «Амилко» (крупнейший российский переработчик кукурузы) вывела на российский рынок HoReCa глюкозный сироп 43B, предназначенный для производства кондитерских изделий, выпечки, глянцевых глазурей и кондитерского декора. В сегмент HoReCa новый глюкозный сироп поставляется в упаковках 1,5 и 5 кг.

Компания «Апфилд Русь» вывела на российский рынок кремы на растительной основе – Rama Professional и Flora Plant Professional. В планах компании на ближайшие месяцы запуск еще нескольких новинок – это полностью растительный крем Flora Plant Professional жирностью 35% (подходит для кондитерского производства, отличается более устойчивой к заморозке формулой) и профессиональные маргарины Rama Professional, предназначенные для производства слоеных изделий и песочного теста.

В 2021 г. компания «Ирекс Триэр» представила российским профессионалам фудсервиса несколько новых разработок в категории пекарских ингредиентов – это в том числе смесь «Ирексол® Софт Рогген», предназначенная для продления свежести и мягкости ржаных и ржано-пшеничных сортов хлеба с содержанием ржаной муки не менее 50%, улучшитель «Ирексол® Экстра» для производства изделий из пшеничной муки, в том числе тостового хлеба (способствует расслаблению клейковинного каркаса), смесь «Браунмальт Экстра» для производства хлебобулочных изделий с темным цветом мякиша и корочки и ярким ароматом темного солода, смеси для приготовления крема типа заварного холодным способом «Астри Крем Атланта» и «Астри Крем йогуртовый», смесь для производства глазури и помадки «Мелла Фондант с ароматом ванили», смеси для производства сдобной выпечки «Астри Хефепрофи» и «Астри Хефепрофи без яичного порошка», смесь и концентрат для производства маффинов, кексов, масляных бисквитов, полуфабрикатов для тортов, пирожных, пирогов и другой сладкой выпечки «Астри Кекс» и «Астри Кекс Концентрат», смесь для приготовления ржаного хлеба по традиционной технологии «Фитнес Микс ржаная», а также специальный продукт для производства шоколадных глазурей «Астри какао-масло». Линейку профессиональных ингредиентов в компании «Ирекс Триэр» также дополнили новыми продуктами для производства бисквитных полуфабрикатов – это смеси и концентраты «Астри Бисквит концентрат 30%», «Прома Бисквит», «Прома Бисквит концентрат 10%», «Мелла Бисквит какао концентрат 50%», «Прома Бисквит какао концентрат 50%», «Астри Бисквит какао концентрат 15%».

Согласно данным Euromonitor International, по итогам 2020 г. объем российского рынка хлебобулочных изделий для HoReCa сократился на 14%. Наиболее устойчивой показала себя группа готовой выпечки глубокой заморозки: падение продаж здесь составило в 2020 г. 9,8% к предыдущему году, она же и восстановилась гораздо быстрее – прибавив по итогам 2021 г. 19,5%. Для сравнения: в группе хлебов рост продаж в 2021 г. к 2020 г. был на уровне 13,2% (2020 г.: -14,7%), продажи тортов выросли только на 14,9% (2020 г.: -13,6%). В 2022 г., как полагают аналитики Euromonitor International, ситуация на рынке хлеба для ресторанов сильно не изменится. В общей сложности объем рынка может вырасти только на 2,6%, категория замороженной выпечки в перспективе прибавит 7,4%, продажи хлеба вырастут не более чем на 1,6%, тортов – на 3%.

Особенно активно прирастает в продажах категория слоеной выпечки глубокой заморозки (в том числе за счет импорта), что обусловлено в первую очередь отказом заведений общественного питания от самостоятельного производства выпечных изделий в пользу использования продуктов высокой степени готовности. «Продажи хлебобулочных изделий в нашей компании относительно небольшие, но стабильные, а вот готовая замороженная слоеная выпечка показывает хороший прирост», – сообщает аналитик компании «Восток-Запад» Дмитрий Кудинов. Так, по его словам, прирост продаж слоеной выпечки в натуральном выражении по итогам 2020 г. составил в компании «Восток-Запад» 31%, по итогам первого полугодия 2021 г. – 25% по сравнению с аналогичным периодом 2020 г. О высоких показателях продаж сладкой выпечки говорят и в компании Valentain Family. «Мы полностью восстановили товарооборот и даже приросли по объему продаж в HoReCa по итогам первого полугодия 2021 г. на 18,5% по сравнению с 2019 г. – во многом за счет новых клиентов и запуска новых продуктов. Запуск новых продуктов позволил нам также зайти в розничные сети, что позволило за указанный период нарастить объем сбыта по всем каналам на 42%», – рассказывает директор по маркетингу компании Valentain Family Павел Панкратов. Вместе с тем спрос на хлебобулочные изделия в российской HoReCa, по его словам, за последние годы заметно снизился. «Если оценивать количество запросов и лидов, то спрос на выпечку и десерты в сегменте HoReCa, по данным аналитики Valentain Family, снизился на 7–10%. Это может быть связано в том числе с тем, что ситуация на рынке общепита последние полтора года оставалась неоднозначной. Те, кто готов инвестировать в бизнес, скорее всего, уже не выберут общепит, а направят средства в другие отрасли», – делает вывод Павел Панкратов.

Ингредиентный состав

В категории пекарских ингредиентов провал продаж в 2020 г. был значительно более ощутимым. Так, по данным Euromonitor International, объем сбыта яиц в HoReCa сократился по итогам прошлого года по сравнению с 2019-м на 25,1%, муки (всех видов) – на 20,2%, сливочного масла – на 23,6% (к слову, в этой категории падение на уровне -2,3% наблюдалось и в 2019 г. к 2018 г.), сливок – 23,8%, маргаринов – 23,7%. Вместе с тем с перезапуском общепита и активным развитием доставки и дарк китченов восстановление в этой категории происходило более интенсивно, так что по итогам 2021 г. производители и дистрибьюторы смогли частично (и по некоторым товарным группам) отбить падение 2020 г. Так, например, рост в группе маргаринов в 2021 г. составил 25,6% по сравнению с 2020 г., объем продаж сливок в HoReCa вырос на 25,7%, сливочного масла – 24,6%, кондитерских жиров – на 25,6%. В 2022 г., по предварительным расчетам Euromonitor International, тенденция роста сохранится: по разным видам ингредиентов можно ожидать увеличения объема продаж на уровне от 3 до 5%.

Высоко оценивают потенциал профессиональных ингредиентов с точки зрения сбыта в российской HoReCa и в компании «Апфилд Русь». «От года к году мы наблюдаем достаточно стабильную ситуацию, без резких девиаций, но, если сравнивать с максимальным падением во втором квартале 2020 г., когда сегмент общественного питания был полностью закрыт, улучшения налицо, – сообщает директор по развитию канала «Фудсервис» компании Upfield в России Роман Павленко. – Мы уже достигли лучших показателей 2019 г. и растем на 25–30% к 2020 г. Сегмент хлебобулочных изделий считаем стабильным и устойчивым».

Краеугольный камень

Вопрос цены для производителей и поставщиков в HoReCa из категории насущных перешел в категорию больных. С начала 2021 г., а в некоторых случаях и с середины 2020 г., закупочные цены на сырье и все сопутствующие сервисы росли, и даже стремительно. «Текущее положение в хлебопекарной отрасли сейчас очень тяжелое, – говорит Матвей Кудрявцев. – Цены на сырье, материалы и упаковку растут двузначными темпами, и рост себестоимости продукции в зависимости от компонента составляет 30, 50, 100% и более». По оценке компании «Апфилд Русь», рост цен на импортное сырье составил в 2021 г. 28–42%. «Это, безусловно, повлияло на рост цен на готовые продукты, особенно в тех случаях, где импортное сырье нельзя заменить без потери качества. Ожидаем еще одну волну роста цен в IV квартале 2021 г., так как сдерживаемые искусственно цены на российское сырье также отыграют вслед за импортом», – сообщает Роман Павленко.

Основными факторами роста отпускных цен на готовые изделия поставщики называют в том числе удорожание муки, сахара, сливочного масла. «В 2020 г. отпускные цены на сырье и, как следствие, на готовые изделия выросли в несколько раз, – подтверждает менеджер по маркетингу «Дон Фудс Рус» Яна Максакова. – Вероятнее всего, рост цен будет продолжаться и в текущем году». Особенно чувствительны производители хлебобулочных и выпечных изделий к колебаниям цен на сливочное масло и маргарин. «Цены на сливочное масло и маргарин в 2021 г. выросли почти в два раза, – констатирует Павел Панкратов. – У российских производителей сливочного масла есть в некотором смысле карт-бланш в отношении отпускных цен, ведь, по сути, у них сейчас нет конкурентов, кроме новозеландских компаний. Таким образом, операторам фудсервиса не оставляют выбора, других продуктов по альтернативной цене просто нет на рынке».

Как результат – с начала 2021 г. поставщики в HoReCa вынужденно пересмотрели прайс на готовые изделия и ингредиенты. Более того, по заверению большинства экспертов, до конца года возможна еще одна корректировка цен, и уж точно цены подрастут в начале 2022 г. «Факторов, влияющих на себестоимость хлебобулочных изделий, множество: от стоимости зерна до стоимости нефти. Мне кажется, нет ни одной категории, в которой бы не произошло повышение цен, – считает Ирина Андреева. – Если сравнивать I полугодие 2020 г. и аналогичный период 2021 г., то индекс потребительских цен на хлеб и хлебобулочные изделия составил 110,6%. Под влиянием сложившейся ситуации на рынке рост цен будет продолжаться. Это реалистичный сценарий, так как некоторые поставщики сырья за текущий год уже не один раз повысили цены». В компании «Восток-Запад» индексация отпускных цен на готовые хлеб и выпечку составила в 2021 г. 10%. Причем одинаково подорожала, по словам Дмитрия Кудинова, и российская, и импортная продукция. О 10%-ном удорожании замороженных хлебобулочных изделий говорят и в компании «Гуд Фуд». «Существует несколько факторов, обусловивших рост цен. Во-первых, рост стоимости сырых ингредиентов, а особенно сливочного масла. Потребление сливочного масла находится на подъеме благодаря росту спроса со стороны ряда стран, включая Китай. Кроме того, картонная упаковка дорожает рекордными темпами», – уточняет Екатерина Чернышева.

В компании «Фудкод» прогнозируют рост отпускных цен на готовые выпечку и десерты в среднем на 7–12%. «Пандемия и последовавший за введенными ограничениями коронакризис оказали серьезное влияние на рост цен на сырье, в том числе используемое в производстве хлебобулочных и кондитерских изделий. Меры государственной поддержки и регулирования отчасти сглаживают этот скачок, но полностью его, к сожалению, не перекрывают, – комментирует генеральный директор «Фудкод» Никита Бобарыкин. – Кроме того, стоит заметить, что и стоимость упаковки выросла». О вероятной корректировке прайса в 2021 г. в пределах 7–12% говорит и генеральный директор компании «Аграна Фрут Московский Регион» Алексей Ануфриенко. «В 2021 г. фруктовое сырье, которое мы используем при изготовлении фруктовых наполнителей, в связи с неурожаем значительно подорожало. Это и малина, и персики, черника, вишня, ананасы, манго, а также другие фрукты и ягоды. Рост цен на сахар также оказывает влияние на общий рост цен», – сообщает он.

Статичный ассортимент

Структура продаж хлебобулочных изделий в сегменте HoReCa за последние несколько лет практически не претерпела изменений. «Лидеры продаж неизменны – это «хлебная корзина», багеты, круассаны и слоеные мини-изделия», – констатирует Екатерина Чернышева. Кроме того, по ее словам, в сегменте фудсервиса отмечается рост продаж хлебов и булок, которые используют в качестве основы для сэндвичей. «Мы отмечаем эту тенденцию даже несмотря на то, что стритфуды и фастфуды занимают ничтожную долю в продажах нашей компании», – уточняет Екатерина Чернышева. В компании «Фацер» в числе лидеров продаж в канале HoReCa также называют разновидности тостового хлеба, которые используют для приготовления сэндвичей. «В топе продаж также замороженные изделия из рустикального ассортимента, замороженные хлебы и мелкоштучная слоеная выпечка, не требующая расстойки», – добавляет Матвей Кудрявцев.

Ассортимент хлебобулочных изделий для HoReCa эксперты называют достаточно статичным. Производители играют с размером порций и составом продуктов, но в большей степени сосредоточены на оптимизации себестоимости готовых изделий, нежели на запуске новых продуктов. Существенно изменить структуру спроса на хлебобулочные изделия в HoReCa может своевременный запуск новинок, в том числе с прицелом на требования розничных операторов и тренд на ЗОЖ. «Рынок хлеба стагнирует, на это указывает ежегодная динамика роста на уровне всего 0,5%, причем, согласно прогнозу Euromonitor International, тенденция эта сохранится как минимум до 2023 г., – комментирует Павел Панкратов. – Связано это в первую очередь с тем, что традиционные хлебы потребителю неинтересны и он ищет что-то более полезное и интересное. На этом фоне активно развивается тренд на ЗОЖ и экологичность, проявляющийся в интересе потребителей к порционной продукции, поэтому появляются половинки хлеба и даже четвертинки, чтобы продукт не пропал и его не надо было выкидывать, а также к продукции с добавленной ценностью, полезной для здоровья. На это также влияет растущий тренд на осознанное потребление, который усилился в период пандемии». Экономически оправданным в текущей ситуации он считает разработку продуктов для розницы, что, собственно, и позволило компании Valentain Family добиться существенного прироста продаж по итогам первого полугодия 2021 г. «Кроме того, наша компания по-прежнему развивает слойки, но здесь мы уже ориентируемся на ритейл-формат. Разумеется, приходится дорабатывать технологию, ведь отпускная цена на изделие на полке ниже по сравнению с той, что предлагают в HoReCa», – делится Павел Панкратов.

Тот факт, что потребители сегодня хотят видеть новые продукты и новые форматы подачи, подтверждают многие эксперты. Точкой роста для производителей и поставщиков в HoReCa в данном случае может стать расширение предложения за счет продуктов, в полной мере либо частично отвечающих принципам правильного питания, разрешенных для диетического и детского рационов. «Пандемия еще больше усилила интерес к продуктам для здорового образа жизни, – считает Никита Бобарыкин. – Так что сейчас между двумя на первый взгляд одинаковыми булочками потребитель выберет ту, у которой состав лучше, которая отвечает актуальным трендам на продукцию gluten-free, vegan, sugar-free и т.д. Бизнесу, в том числе HoReCa, важно разглядеть нужные для себя движения и подхватить их, чтобы не остаться за бортом». Развитие ассортимента в направлении веганских и ЗОЖ-продуктов считают оправданным и в компании «Дон Фудс Рус». «Сейчас активно развиваются направления ЗОЖ и веганства, и я бы рекомендовала игрокам индустрии нацелиться на данную категорию, – говорит Яна Максакова. – По нашим оценкам, российский рынок хлебобулочных изделий и выпечки и дальше будет развиваться, а перспективы могут быть за счет расширения аудитории потребителей, придерживающихся здорового образа жизни, употребляющих вегетарианские либо органические продукты».

Рост потребительского интереса к продуктам на растительной основе поставщики связывают в том числе с пандемией – именно с началом и в процессе эпидемии ковида люди стали заметно больше внимания уделять своему здоровью, интересоваться составами и свойствами продуктов. «В связи с пандемией интерес у покупателя к продуктам с добавленной ценностью вырос в несколько раз, – подтверждает Ирина Андреева. – Так, по данным Innova Health & Nutrition Survey 2020, проведенного в 10 странах мира, для 71% потребителей важно приобретать продукты, которые будут положительно влиять на здоровье и иммунитет, а 83% опрошенных ответили, что стараются придерживаться правильного питания для профилактики заболеваний. С учетом данного тренда мы активно продвигаем хлебопекарные смеси, обогащенные йодом, содержащие клетчатку и протеин, а также пророщенные зерна. Эти продукты очень востребованы производителями».

Производители пекарских и кондитерских ингредиентов также считают перспективным расширение ассортимента в сторону продуктов в тренде на ЗОЖ. «Мы верим в продукцию на растительной основе, которая более эффективна в пекарском деле и позволяет получить лучший результат за меньшие деньги, – делится Роман Павленко. – Также мы видим растущий спрос на веганское меню, гипоаллергенные продукты и продукты со сниженным содержанием сахара». Поставщики также отмечают рост интереса на рынке фудсервиса к продукции категории «органик», а также к изделиям с «чистой этикеткой». «Потребители сегодня ищут ЗОЖ-продукты: без глютена, сахара, органические, фермерские. Именно этот сегмент интересен, и потребитель готов платить больше, если получит качество выше. Логично удовлетворять этот спрос. Мы в свою очередь замечаем особое внимание к продуктам с сертификатами «органика» и продуктам с добавленной ценностью и явными преимуществами, как, например, к пюре из манго (натуральное и без сахара) и маслу авокадо (рафинированное, с высокой температурой дымления)», – рассказывает маркетолог компании «ЭксИм Пасифик» Юлия Пожидаева.

Масштабная перестройка

Спрос на профессиональные пекарские и кондитерские ингредиенты на рынке фудсервиса стимулирует активное развитие локального производства готовых хлебобулочных изделий, предназначенных для продажи в рознице и HoReCa. Поставщики ингредиентов в свою очередь перестраиваются под запросы рынка и акцентируют внимание на развитии продаж именно в сегменте фудсервиса. Курс на HoReCa сегодня берут даже крупные агропромышленные предприятия, делающие ставку на диверсификацию ассортимента и формирование продуктового предложения, актуального для профессионалов фудсервиса. Так, ассортимент профессиональных ингредиентов для пекарского производства сегодня развивает компания «Амилко», крупнейший в России переработчик кукурузы. В 2021 г. компания представила российским профессионалам фудсервиса один из продуктов переработки кукурузы – глюкозный сироп 43B, предназначенный для производства выпечных и кондитерских изделий, изготовления десертов и декорирования. «Рынок HoReCa для компании новый, и первый продукт, который мы предлагаем, – глюкозный сироп, продукт со специально разработанным углеводным составом. Больше года наша команда готовила выход этого продукта на рынок. Помимо разработки самого сиропа и наладки технологического оборудования была закуплена и введена в эксплуатацию современная фасовочная линия, удовлетворяющая всем требованиям пищевой безопасности, и теперь мы можем разливать сиропы в тару различного объема», – рассказывает коммерческий директор компании «Амилко» Кирилл Рябышев. Спрос на глюкозные сиропы в российской HoReCa он оценивает как стабильно высокий. «Сегодня на розничном рынке присутствуют глюкозные сиропы в основном зарубежного производства, наш сироп составит им достойную конкуренцию с точки зрения цены и качества», – уверен Кирилл Рябышев. Дальнейшее расширение ассортиментной матрицы за счет продуктов на основе глюкозного сиропа в компании также считают экономически целесообразным. «В наших планах производство продуктов на основе глюкозного сиропа, в частности мастик, кондитерских «нейтральных» гелей, кондитерских глазурей для покрытия тортов, – продолжает Кирилл Рябышев. – Вероятно, глазури будут без красителей, чтобы кондитеры могли реализовать свои творческие идеи».

Поставщики отмечают также рост спроса на ресторанном рынке на специфические ингредиенты, необходимые для приготовления трендовых выпечных изделий. Речь идет об экзотических фруктах и ягодах, суперфудах типа ягод годжи, редких специях, а также продуктах для веганов. «На российском рынке замечен спрос на пюре из манго нашей собственной торговой марки и в том числе в сегменте выпечки и десертов, ведь пюре из манго – как раз идеальный ингредиент для чизкейка, это натуральное пюре без сахара и консервантов, – рассказывает маркетолог компании «ЭксИм Пасифик» Юлия Пожидаева. – Если брать динамику продаж, то в марте 2020 г. было продано пюре из манго в три раза больше, чем в феврале того же года (как раз с марта и началась первая волна самоизоляции), летом же продажи упали (это сезонный фактор: летом в кулинарии и кондитерке используют сезонные фрукты и ягоды), но вернулись на высокий уровень уже в октябре, и рост продолжился: с октября по декабрь 2020 г. пюре из манго было продано уже в пять раз больше, чем в феврале того же года». В числе новых продуктов, к которым рестораторы проявляют интерес, она называет рафинированное масло авокадо. «Мы отмечаем ежемесячное увеличение продаж, – говорит Юлия Пожидаева. – Продукт имеет самое важное преимущество – самую высокую температуру горения в мире (270 °С), то есть выпечка (круассаны) не горят, не образуется черной корки на нижней части круассанов, как следствие, не вырабатываются канцерогены в блюдах».

Устойчивый хлеб

Тренд на экологичность и ответственное потребление, победным шествием шагающий по планете, затронул и рынок хлебобулочных изделий. Производители думают уже не только о себестоимости готовых изделий, но и о влиянии производства на природу и тех материалах, из которых изготовлена, например, упаковка. «Тренд на экологичный и осознанный образ жизни появился задолго до пандемии, но сейчас он стал гораздо заметнее и оказывает более значительное влияние на модель потребления. Внимание к упаковке и вопросам ее переработки очень сильно выросло в российском обществе», – замечает Матвей Кудрявцев. Так, компания «Фацер», по его словам, реализует программу по внедрению устойчивой упаковки (включает сокращение количества используемого упаковочного материала, повышение перерабатываемости упаковки и разработку абсолютно новых экологичных решений в сфере упаковки), в рамках которой в Европе уже был реализован пилотный проект по внедрению биоразлагаемой упаковки на основе овсяной шелухи. «Овсяная шелуха, используемая для этой инновационной упаковки, поступает с собственной овсяной мельницы «Фацер» в городе Лахти (Финляндия), – рассказывает Матвей Кудрявцев. – 25% материала составляет овсяная шелуха, а перерабатывать упаковку можно так же, как картон. С точки зрения циркулярной экономики и экологии это лучший вариант переработки, так как переработанная упаковка может быть использована заново. Однако, если упаковка останется на природе или попадет в пищевые отходы, разложение (компостирование) произойдет естественным образом, так как она не содержит пластика».

Над созданием экологичной упаковки для готовых выпечных и хлебобулочных изделий работают и российские компании. Так, в компании «Фудкод» для транспортировки десерта профитроли используют упаковку, на 100% изготовленную из перерабатываемых материалов, – речь идет, в частности, о перерабатываемом пластике.

Новинки

В 2021 г. компания Valentain Family представила профессионалам фудсервиса линейку готовых сэндвичей, творожных крамблов и кишей собственного производства. В ассортименте представлено четыре сэндвича на чиабатте (индейка, говядина, курица, ветчина), четыре сэндвича на круассане на основе бретцельного теста (индейка, говядина, курица, ветчина), три вида круглых порционных кишей (вес порции – 150 г, диаметр – 7,5 см) с начинками курица, ветчина, шпинат и четыре вида порционных творожных крамблов с черникой, вишней, малиной и яблоком. Изделия полностью готовы, на точки они поставляются в замороженном виде, перед подачей их достаточно дефростировать и разогреть в конвекционной печи с микроволнами.

Ассортимент выпечки компании «Фацер» в 2021 г. пополнили слойки «Соленая карамель» и «Сахарная вишня».

В 2021 г. компания «Восток-Запад» значительно расширила предложение по круассанам и слоеной выпечке глубокой заморозки. Новинки здесь – изделия торговой марки Bridor (Франция): круассан с начинкой из абрикоса, классический мини-круассан, мини-булочка с малиной, мини-косичка с клюквой и с шоколадом, мини-улитка с изюмом, а также продукция торговой марки Shulstad Bakery Solutions (Бельгия) – мини-круассан и сливочный круассан микс.

Компания «ТД ЛФБ» вывела на российский рынок фудсервиса линейку венской выпечки производства компании Gourmand (Бельгия), веганские круассаны (изготовлены из полбяной и пшеничной муки) производства Франции, а также линейку хлебобулочных изделий gluten-free российского производства. Еще одна новинка в ассортименте «ТД ЛФБ» – «Ремесленный» круассан с высоким содержанием сливочного масла (Бельгия). В планах компании представить российским профессионалам HoReCa продукцию польских производителей средней ценовой категории.

Компания «Дон Фудс Рус» представила линейку постных и веганских продуктов, которая включает как ингредиенты (смеси для выпечки «Куки микс. Веган», «Куки микс шоколадный. Веган», «Маффин микс. Веган», «Маффин микс шоколадный. Веган», «Брауни микс. Веган»), так и готовую замороженную выпечку «Маффин с черникой, с красной и черной смородиной, черничным джемом, покрытый крамблом. Веган», «Маффин с маком, лимонной цедрой и лимонной начинкой. Веган», «Маффин с какао, кусочками шоколада и начинкой из темного шоколада. Веган», «Куки ванильный с кусочками темного шоколада. Веган» и «Куки с какао и с кусочками темного шоколада. Веган».

Новые позиции в ассортименте компании «Фудкод», предназначенном для продаж HoReCa, – кукурузные и гречневые булочки, три вида булочек для бургера и несколько десертов, среди которых эклеры, рулеты, профитроли, пирожное шу и бисквитное пирожное Vegania.

Компания «Амилко» (крупнейший российский переработчик кукурузы) вывела на российский рынок HoReCa глюкозный сироп 43B, предназначенный для производства кондитерских изделий, выпечки, глянцевых глазурей и кондитерского декора. В сегмент HoReCa новый глюкозный сироп поставляется в упаковках 1,5 и 5 кг.

Компания «Апфилд Русь» вывела на российский рынок кремы на растительной основе – Rama Professional и Flora Plant Professional. В планах компании на ближайшие месяцы запуск еще нескольких новинок – это полностью растительный крем Flora Plant Professional жирностью 35% (подходит для кондитерского производства, отличается более устойчивой к заморозке формулой) и профессиональные маргарины Rama Professional, предназначенные для производства слоеных изделий и песочного теста.

В 2021 г. компания «Ирекс Триэр» представила российским профессионалам фудсервиса несколько новых разработок в категории пекарских ингредиентов – это в том числе смесь «Ирексол® Софт Рогген», предназначенная для продления свежести и мягкости ржаных и ржано-пшеничных сортов хлеба с содержанием ржаной муки не менее 50%, улучшитель «Ирексол® Экстра» для производства изделий из пшеничной муки, в том числе тостового хлеба (способствует расслаблению клейковинного каркаса), смесь «Браунмальт Экстра» для производства хлебобулочных изделий с темным цветом мякиша и корочки и ярким ароматом темного солода, смеси для приготовления крема типа заварного холодным способом «Астри Крем Атланта» и «Астри Крем йогуртовый», смесь для производства глазури и помадки «Мелла Фондант с ароматом ванили», смеси для производства сдобной выпечки «Астри Хефепрофи» и «Астри Хефепрофи без яичного порошка», смесь и концентрат для производства маффинов, кексов, масляных бисквитов, полуфабрикатов для тортов, пирожных, пирогов и другой сладкой выпечки «Астри Кекс» и «Астри Кекс Концентрат», смесь для приготовления ржаного хлеба по традиционной технологии «Фитнес Микс ржаная», а также специальный продукт для производства шоколадных глазурей «Астри какао-масло». Линейку профессиональных ингредиентов в компании «Ирекс Триэр» также дополнили новыми продуктами для производства бисквитных полуфабрикатов – это смеси и концентраты «Астри Бисквит концентрат 30%», «Прома Бисквит», «Прома Бисквит концентрат 10%», «Мелла Бисквит какао концентрат 50%», «Прома Бисквит какао концентрат 50%», «Астри Бисквит какао концентрат 15%».

Теги:

Отличная статья. Автор хорошо поработал над сбором информации. Спасибо.

Отличная статья. Автор хорошо поработал над сбором информации. Спасибо.