В последние пять лет рынок доставки готовой еды переживал активный рост и структурные изменения.

Текст: Наталья Косарева / Москва

Рынок доставки готовой еды в России по праву может называться одним из наиболее перспективных сегментов, несмотря на сформировавшийся пул крупных локальных игроков и выход международных. В 2015 г. инвестиционный фонд AddVenture оценивал рынок доставки в $1,5, из которых $900 млн приходилось на Москву. Тогда же, согласно данным РБК, доля доставки готовой еды в общем обороте российского общепита составляла 18%.

Сегодня, по результатам исследований The NPD Group в восьми городах-миллионниках, на доставку приходится 6% всех трат россиян на рынке общепита. Общее количество заказов в 2016 г. снизилось на 9% по сравнению с 2015 г. Внутри сегмента стабильно растет доля доставки пиццы (+6% в 2016 г.) и обедов в офисы. Заказы пиццы при этом составляют половину всех заказов на доставку в России – 49%, на втором месте суши с долей 18%. По данным The NPD Group, доставку в 43% случаях заказывают мужчины и в 57% женщины. Семьи с детьми вдвое чаще заказывают доставку еды, чем другие потребители. 70% всех заказов на доставку совершается в вечернее время, а именно после 18:00. «Таким образом вырисовывается довольно четкий портрет основного потребителя – это работающие родители, которым после работы некогда или нет сил готовить, и они заказывают пиццу детям на ужин», – резюмирует глава российского подразделения компании Мария Ванифатова.

Большое влияние на формирование рынка доставки оказывают интернет-агрегаторы. Многие компании этого сегмента вышли на рынок в начале 2010-х гг. Начиная с 2014–2015 гг. вновь стали появляться заметные игроки, как российские, так и международные. Сейчас в сегменте выделяются явные лидеры. Один из них, появившийся раньше прочих, еще в 2004 г., по инициативе компании Superjob.ru агрегатор Obed.ru. Одно из ключевых направлений работы сервиса – агрегация доставки корпоративных завтраков и обедов в офисы в партнерстве с пищевыми производствами (услуга работает по предзаказу), а также корпоративная программа, позволяющая сотрудникам офисов обедать в близлежащих ресторанах или заказывать оттуда еду. Одновременно сервис работает и как агрегатор для ресторанов с собственной доставкой. Сейчас в базе Obed.ru 5235 ресторанов и пищевых производств. Ежегодно с помощью сервиса обедают не менее 5,5 млн человек, а за 2016 г. через Obed.ru было сделано более семь миллионов заказов.

В 2009 г. на рынок вышел агрегатор Delivery Club, который довольно быстро заявил о себе, как о сильном игроке. В настоящее время на сайте Delivery представлено более 5000 ресторанных брендов по всей России, из них 1000 московских. В торговых точках это количество равно 12 тыс. На сегодняшний день сервис работает более чем в 90 городах, от Владивостока до Калининграда. В 2016 г. 100% компании приобрела Mail.ru Group. По словам исполнительного директора Delivery Club Андрея Лукашевича, это дало сервису мощные ресурсы для развития, в том числе больше маркетинговых возможностей. Именно с присоединением к Mail.ru он связывает мультипликативный эффект: каждый месяц продажи компании значительно прирастают к аналогичному месяцу прошлого года. Так, количество заказов за март 2017 г. удвоилось к марту 2016 г. и составило более 718 тыс. «Пользователи Delivery Club проявили беспрецедентную активность в марте. В Международный женский день количество заказов из различных ресторанов достигло рекордной отметки – 50 тыс. за сутки», – делится Андрей Лукашевич. В марте этого года резко возросло и количество онлайн-платежей. Если в феврале их доля составляла 19%, то в марте стала уже 43%.

Относительно новый, но активно набирающий обороты игрок – агрегатор ZakaZaka, запущенный в 2014 г. в Санкт-Петербурге. В настоящее время сервис работает в 67 городах (плюс 27 городов в Московской области) и предлагает еду из 4500 ресторанов. Общее количество установок приложения ZakaZaka на сегодняшний день превышает три миллина.

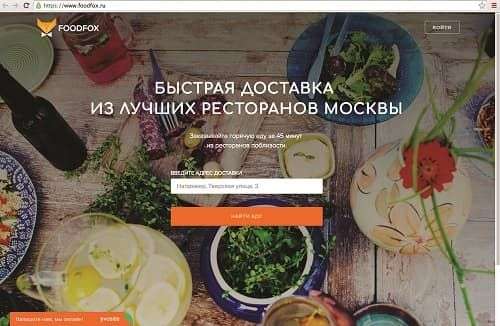

Наряду с ресурсами, ориентированными в первую очередь на агрегацию, на рынок вышли сервисы, совмещающие агрегацию и доставку. Так, весной 2016 г. в Москве появилась компания Foodfox, созданная бывшими топ-менеджерами проекта LaModa. Начинали с небольших инвестиций. В первую очередь сделали сайт и мобильное приложение и подключили полторы сотни ресторанов. Сегодня их уже более 800, и каждый месяц прибавляется в среднем 150 заведений. К сентябрю 2016 г. сервис получал 50–100 заказов в день, но чуть больше, чем за полгода – к марту 2017 г. – их количество выросло до 1000. Компания выбрала для себя модель работы, соотносящуюся с одним из главных трендов в области food tech – гиперлокальной доставкой. Город делят на зоны радиусом 2–2,5 км, и находящемуся в определенной зоне клиенту предлагают доставку только из близлежащих ресторанов, которые и помогает выбрать приложение. Это обеспечивает скорость доставки 30–40 мин., из которых 20–30 мин. уходит у ресторана на приготовление блюд.

По той же схеме работает вышедший в феврале 2017 г. на российский рынок сервис UberEats, присутствующий в 20 странах мира. Ожидается, что сервис заработает и в других городах кроме Москвы, но компания пока не готова конкретизировать планы. Уже на момент официального релиза к UberEats было подключено более 200 ресторанов, и каждую неделю их число стремительно растет. Рестораторы отмечают, что в силу международного статуса UberEats сотрудничать с ним престижно, плюс подкупают дополнительные услуги, которые сервис оказывает ресторанам, к примеру, делает профессиональную фотосъемку блюд.

На этом фоне на втором плане оказались прежде значимые для рынка игроки, такие как, например, podnesi.ru и RoomService. Они проигрывают за счет того, что не смогли адаптироваться к новым условиям рынка, а именно повысить качество сервиса, в частности работы курьеров, и сократить время доставки. Так, podnesi.ru на своем сайте по-прежнему обещает доставку в пределах 1,5 часов. Все это негативно сказывается и на общим числе подключенных ресторанов: устаревшие сервисы не могут конкурировать с лидерами в этом показателе.

Реклама или выручка

Привлекая рестораны к сотрудничеству, агрегаторы в числе своих преимуществ называют маркетинговую поддержку ресторана и привлечение новых гостей только лишь за комиссию с транзакции. Действительно, крупные ресторанные сети объясняют свое присутствие на агерегаторах вкладом в собственный маркетинг. «Комиссия агрегаторов может быть ощутима, но это мощная маркетинговая платформа, поэтому мы рассматриваем сотрудничество с точки зрения продвижения. Возможно, на самостоятельное привлечение клиентов вы потратите столько же», – отмечает генеральный директор сети «Воккер» Антон Красулин. В «Му-Му» сотрудничество с агрегаторами практикуют для большего охвата потенциальной аудитории. «Работа с агрегаторами дает в первую очередь покрытие – расширяет степень проникновения бренда к потенциальному покупателю, таким образом компания может найти дополнительного клиента, – говорит исполнительный директор сети кафе «Му-Му» Михаил Дьяков. – Вместе с тем мы видим перспективу развития собственного продвижения до той степени, когда потребность в агрегаторах станет неактуальной. Наши исследования показывают, что люди чаще всего ищут сам наш бренд». Доля агрегаторов в общем объеме заказов «Му-Му» составляет сегодня 10–15% в зависимости от сезона и маркетинговой активности сервисов.

Тем не менее опасность высокой маркетинговой активности агрегаторов состоит в том, что они могут начать перетягивать трафик ресторана: вместо того, чтобы по прямой ссылке зайти на сайт заведения, пользователь с большей долей вероятности попадает на сайт агрегатора, которого лучше индексирует поисковик. Таким образом, агрегатор может просто поглотить в интернете небольшого игрока. «Недопустимо использование агрегаторами брендовых запросов ресторанов, то есть запросов, в которых есть название вашего ресторана, в своей маркетинговой активности. Люди могут легко перепутать ваш сайт с сайтом агрегатора. Если агрегаторы используют брендовые запросы, они перетягивают у вас трафик, – объясняет руководитель направления доставки «Тануки-Ёрш» Артур Чистяков. – Это условие необходимо фиксировать в договоре, что может сделать любой ресторан независимо от масштаба бизнеса».

Если комиссия агрегаторов составляет порядка 10–20%, то комиссия сервисов, осуществляющих доставку, уже на порядок выше – 30–35%. Несмотря на это, менее крупные игроки рынка, имеющие небольшую службу доставки, или одиночные рестораны, у которых таковой вообще нет, зачастую отказываются от агрегации в пользу комплексной услуги.

До того, как рестораны Татьяны Мельниковой – «Хачапури», «Одесса-мама» и «Тажин» – сделали централизованную автоматизированную доставку, они активно использовали для привлечения клиентов Delivery Club. «Когда Delivery подняли комиссию за агрегацию с 10 до 20%, мы решили, что для нас это нерентабельно – все наши усилия по оптимизации расходов таким образом нивелируются, – рассказывает руководитель службы доставки ресторанов Дмитрий Мкртычян. – С Foodfox и UberEats ситуация другая. Мы платим 30%, но, во-первых, это уже полный аутсорсинг. Во-вторых, это и канал продвижения, например, UberEats – мировая компания, которая дает узнаваемость. В-третьих, это выгодно, потому что у нас с ними разная целевая аудитория: наши заказы – это в основном те, кто находится на дальнем расстоянии от кафе, а UberEats и Foodfox обслуживают районы поблизости». В месяц рестораны получают довольно большой объем заказов. Так, в марте их совокупное количество из восьми ресторанов составило 4000.

Похожая ситуация сложилась в ресторанах Хатуны Колбая и Тенгиза Андрибавы. Их грузинская закусочная «Вай Мэ!» обрабатывает своими силами до 25 заказов в день в одном, не самом загруженном, кафе. Столько же и больше дают агрегаторы-доставщики. От агрегации через Delivery Club отказались два года назад из-за некорректной, по словам Хатуны, работы операторов и неприемлемых условий договора. Схемы работы собственной доставки ресторанов компании и доставки агрегаторов имеют различия, что дает и разный результат. «Мы принимаем заказы от 1000 руб., при этом чек чаще всего бывает от 1600 руб. и выше. У агрегаторов же чек в разы ниже, например UberEats и Foodfox везут от 180 руб., но они берут количеством заказов», – объясняет Хатуна Колбая. В апреле сеть «Вай мэ!» вошла в топ UberEats по скорости отдачи заказов и попала в программу «Доставка за 30 минут». «Это означает, что если UberEats доставит больше, чем за 30 мин., то заказ оплачивает сам сервис», – комментирует Хатуна Колбая.

Есть и те, кто используют сервисы доставки в качестве рекламы ресторана. Это подчеркивает управляющая рестораном I Like Wine на улице Тимура Фрунзе Татьяна Ларина. «Перед тем, как начать сотрудничать с доставкой, мы все просчитали, и сейчас я также анализирую данные каждую неделю. Для нас доставка это не заработок, а в первую очередь реклама. Foodfox и UberEats возят заказы по району, таким образом о нас узнают больше живущих поблизости людей, – объясняет она. – С Foodfox по индивидуальной договоренности мы работаем до семи вечера. Это было сделано, чтобы обеспечить некоторую дополнительную прибыль в дневное время и дозагрузить кухню. С UberEats работаем по часам работы ресторана, и в вечернее время, когда ресторан загружен, это может создать запару».

Сервисы доставки выручают и одиночные рестораны, для которых доставка существует как некий дополнительный канал продаж с небольшим объемом заказов, который не загрузил бы штатного курьера. В этом случае доставка для заведения – скорее инструмент лояльности к постоянным гостям, нежели заработка. Так, турецкое кафе «Бардак» обрабатывает порядка 20 заказов в месяц и сотрудничает с Foodfox и RoomService. «Мы прорабатывали свою доставку, но удобнее оказался аутсорсинг. Это та же зарплата курьера, но при этом нам не нужно держать человека. Когда есть подрядчик, мы можем не отказывать нашим гостям в заказе на дом. Это поддержание их лояльности и комфорта, – делится директор ресторана Индира Ашуралиева. – Развивать собственную доставку выгодней, но в этом случае нужно учитывать много других факторов – начиная от арендуемого помещения и заканчивая территорией покрытия и дополнительным маркетингом».

По сути, именно для таких заведений задумывался сервис Foodfox. «Мы работаем с ресторанами, у которых доставка есть, но это не приоритетное направление, а также с теми, кто хотел бы ее развивать, но никак не может подступиться, – рассказывает один из совладельцев и создателей FoodFox Сергей Полиссар. – Большие сети, для которых доставка – значительная часть бизнеса, например «Тануки» или Papa John’s, хорошо справляются сами. Мы же нарочно пошли в тот сегмент ресторанного рынка, который мало занимается доставкой. Для многих рестораторов это большая головная боль, которую мы снимаем».

Ввиду востребованности аутсорсинговой доставки, к ней обращаются и классические агрегаторы. Так, в 2015 г. услугу доставки начал оказывать Delivery Club. «Мы стали заниматься оптимизацией процессов, внедрять более плотную маркетинговую поддержку, логистику, среду для приема заказов: интегрировались с существующими IT-системами, которые используют рестораны, чтобы через них падал наш заказ, – комментирует Андрей Лукашевич. – Фактически мы аутсорсим непрофильную для ресторана часть бизнеса – предоставляем сервис доставки «под ключ» и обеспечиваем маркетинг, операционку, дистрибутику и IT-инфраструктуру». Логистические услуги компания пока развивает в Москве, Санкт-Петербурге и Ростове, сегодня их использует порядка 10% подключенных ресторанов. Курьеров использует как собственных, так и сторонних. В ближайших планах запустить сервис в Казани и Екатеринбурге. В течение трех лет доставка Delivery Club заработает минимум в 15 городах.

В прошлом году с собственными стал работать и Obed.ru. По словам специалиста по маркетингу компании Марины Щибровой, курьерами компании пользуются около 30% клиентов. Obed.ru также придерживается принципа гиперлокальной доставки, заявляя максимальное время 20 мин. и доставляя из ресторанов в радиусе 1 км. Кроме того, компания начала сотрудничество с сервисом Gett, используя их машины для автомобильной доставки. Стоит отметить, что Gett в 2015 г. перестал быть исключительно сервисом заказа такси и расширил сферу свой деятельности во всех странах присутствия, в частности в Москве, начав с экспресс-доставки суши и роллов.

Один из создателей сервиса ZakaZaka Руслан Гафуров, напротив, отмечает, что его компания пока не видит экономического плюса в бизнес-модели доставки, поэтому еще только присматривается к ней.

Две стороны

Сервисы агрегации и доставки еды не исключают возможности ресторана заработать при сотрудничестве с ними. Так, согласно данным UberEats о 25% самых активных ресторанах-партнерах сервиса в мире, их дополнительный заработок от доставки составляет в среднем $6400 ежемесячно. Тем временем Артур Чистяков, говоря об опыте работы UberEats в США (один ресторан «Тануки» работает в Майами), отмечает, что комиссия сервиса там ниже и составляет $5–6, тогда как средний чек на доставку повыше, чем в Москве, – поэтому мировой опыт все же нуждается в адаптации к российским реалиям.

Чаще всего агрегаторы объясняют потенциальный заработок тем, что заказы на доставку представляют собой дополнительные заказы по отношению к тому, что гости покупают в зале. Исходя из этого маржинальность такого заказа предлагается считать иначе. «Предположим, что средний чек в ресторане – 1000 руб. Из них себестоимость продуктов – 20–30%. Оставшаяся часть идет на фиксированные траты: ФОТ, аренда, коммунальные платежи. Мы же приносим дополнительный заказ на 1000 руб. сверх того, что ресторан и так заработает в зале. Вычитаем себестоимость продуктов и нашу комиссию, оставшаяся часть по сути – дополнительная выручка. При этом ресторан работает на своих мощностях. Его фиксированные затраты не растут», – объясняет Сергей Полиссар. С ним соглашается Андрей Лукашевич: «Нельзя закладывать в себестоимость аутсорсинговой доставки то же самое, что закладывается при работе в зале. Стоит учитывать только себестоимость блюд и оплату работы повара. Мы приносим заказы, которые иначе ресторан бы не получал, кроме того, помогаем дозагрузить кухню».

Важно, однако, учитывать и размер среднего чека, с которым работает заведение. «Рестораны уровня casual и upper casual могут позволить себе работать с нашей комиссией. Тем же, у кого чек чуть выше фастфуда, – я имею в виду концепции, представленные на фестивалях и рынках, – работать с комиссией сложнее, так как они скорее работают на объем, чем на большую маржу», – замечает Сергей Полиссар.

Однако далеко не все рестораторы оптимистично смотрят на аутсорсинг доставки. «Агрегаторы с доставкой просят в среднем 30% за свою услугу. Это за гранью рентабельности, не многие рестораны имеют такие финансовые возможности. Если прибавить к этим 30% затраты на упаковку и labor cost, выйдет 35–40%. Собственная служба доставки при грамотной организации работы обойдется дешевле, – комментирует Артур Чистяков. – В настоящее время Министерство экономического развития одобрило законопроект Роспотребнадзора, регулирующий деятельность агрегаторов и повышающий ответственность последних перед потребителями (которая, к слову, сейчас полностью лежит на ресторанах). Это значит, что стоимость услуг агрегаторов еще подорожает». Он также отмечает, что и сами агрегаторы едва ли зарабатывают на услугах доставки. «Зачастую это определяется промахами в организации бизнес-процессов, – считает Чистяков. – Это же влияет и на размер комиссии, которая позволяет разве что покрывать оплату работы курьеров».

Залог прибыльности сервисов – объем заказов: чем он больше, тем выше шансы заработать при низкой маржинальности самой услуги. Кроме того, большую роль играет равномерная загруженность курьеров и минимальный простой. «Мы прибыльны на операционном уровне, то есть полностью окупаем логистику даже с учетом недозагруженности некоторых курьеров. Пока не окупаем маркетинг, офис и разработку IT-решений, но это вопрос времени, – рассказывает Сергей Полиссар. – Нам надо добиться того, чтобы 90% курьеров работали с минимальным количеством простоев и чтобы общий уровень заказов составлял не 1000, а несколько тысяч в день. В целом у нас высокие показатели лояльности клиентов: люди делают повторный заказ в среднем раз в неделю».

Юлия Беляк, глава UberEats в России:

– UberEats использует бизнес-модель «маркетплейс»: это новая модель, в которой три независимых друг от друга элемента – рестораны, пользователи и курьеры – соединяются с помощью онлайн-платформы. Онлайн-платформа, будучи связующим звеном, информирует пользователей о доступном выборе блюд, получает информацию о заказах, передает их в рестораны, затем распределяет заказ на доставку готового блюда курьеру, который может максимально быстро его выполнить, и соединяет курьера с конечным заказчиком – пользователем.

Поскольку наша цель – быстрая доставка, мы привлекли к сотрудничеству уже несколько тысяч курьеров. Это и лучшие водители-партнеры uberX, и пешие курьеры, и курьеры-велосипедисты. Для всех мы проводим обучающие сессии, рассказываем об ожиданиях клиентов, требованиях ресторанов-партнеров, правилах доставки блюд. Курьеры не являются сотрудниками UberEats, это наши партнеры.

Андрей Лукашевич, исполнительный директор Delivery Club:

– Больше половины нашего трафика – органика, то есть это люди, которые уже пользовались нашим сервисом, которые нас знают, доверяют, понимают, какие преимущества мы даем. Помимо этого мы очень хорошо умеем работать с перформанс-каналом: помогаем ресторанам собирать трафик через контекстную рекламу, поисковые запросы, мобильные сети. Сейчас экспериментируем и с офлайн-представленностью. Также предлагаем устанавливать нашу CRM-систему для того, чтобы активировать пользователей, делать им специальные предложения в рамках нашего собственного маркетинга. Работа с пользователями – это еще одни элемент того, что мы предлагаем ресторанам. Сюда входят анализ базы, выделение сегментов пользователей и рекомендательные сервисы, которые у нас в процессе разработки и внедрения.

Сергей Полиссар, сооснователь Foodfox:

– Сейчас, так как Foodfox ужe на слуху, нам стабильно приходит от ресторанов по две-три заявки в день. Процесс подключения в целом стал намного проще: у нас уже есть доказанная бизнес-модель, клиентская база и заказы. Рестораны видят, как мы работаем с другими ресторанами, видят наших курьеров в фирменных жилетках и с брендированными сумками, и понимают, что у нас довольно-таки качественный сервис. Считаю, нам сильно помогло то, что на этом рынке не было качественных игроков по доставке. Еще два года назад доставка в Москве была в состоянии, когда клиент мог радоваться, что ему довезли заказ в течение полутора часов. Это одна из причин выбора нашей бизнес-модели. Очень важно не ставить краткосрочные цели по прибыльности. Мы верим, что важно играть в долгую, выстраивать клиентоориентированный сервис. Да, это дорого, но пускай момент выхода в прибыльность будет не через месяц, а через два года, оно того стоит. Чтобы выстроить большой прибыльный бизнес, в него надо вкладывать.